लाइफ़ इंश्योरेंस आपके परिवार की आर्थिक ज़रूरतों को पूरा करता है और आपकी असमय मृत्यु हो जाने की स्थिति में उनकी भलाई सुनिश्चित करता है.

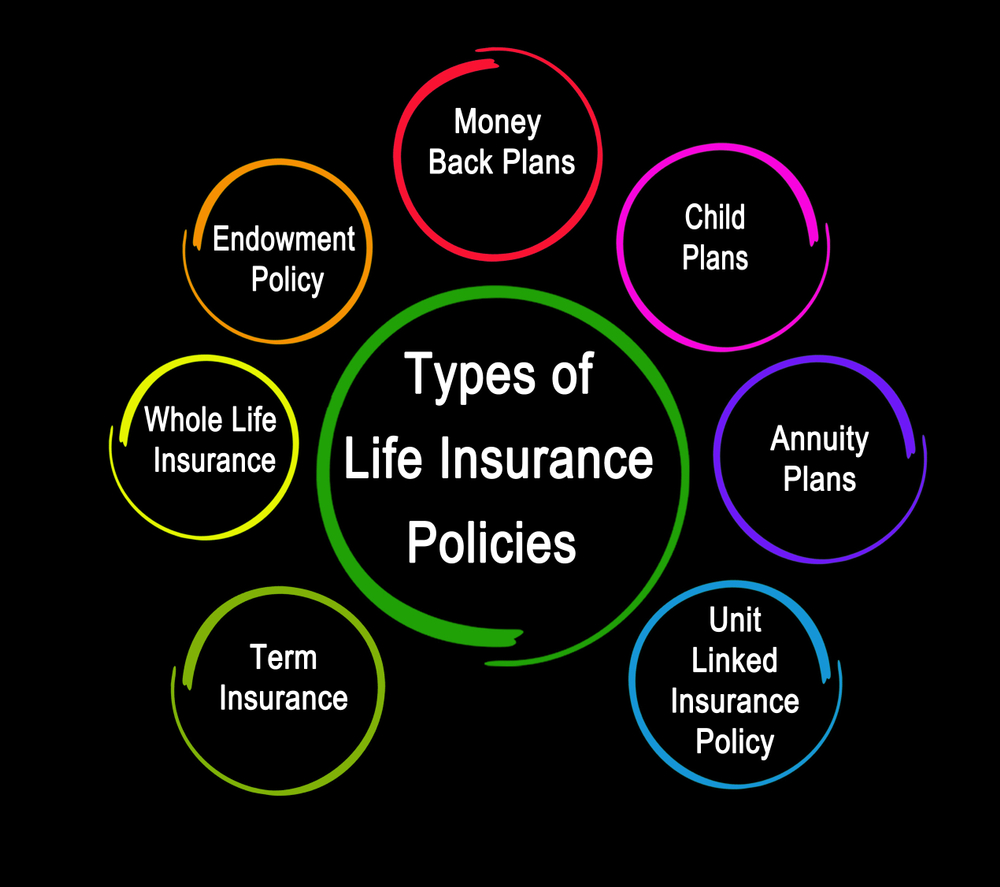

लाइफ इंश्योरेंस कवरेज को ऐक्टिव रखने के लिए, आपको चुने गए टर्म के अनुसार पॉलिसी के प्रीमियम का भुगतान करना होगा. हालाँकि, लाइफ़ इंश्योरेंस पॉलिसीज़ के अलग-अलग प्रकार होते हैं और वे सभी अलग-अलग उद्देश्यों को पूरा करती हैं.

टर्म इंश्योरेंस लाइफ इंश्योरेंस का सबसे सरल रूप है. टर्म प्लान के तहत, आपके परिवार को पूरी तरह से लाइफ कवर मिलेगा और आपकी मौत होने पर डेथ बेनिफिट मिलेंगे. फ़ायदों का भुगतान हो जाने के बाद, लाइफ़ कवर खत्म कर दिया जाएगा.

सेविंग प्लान जैसी लाइफ इंश्योरेंस पॉलिसियों में लंबी अवधि की सेविंग के साथ-साथ लाइफ इंश्योरेंस भी शामिल है. मनी-बैक प्लान, एंडोमेंट प्लान या गारंटीड रिटर्न प्लान के साथ, पॉलिसी के मैच्योर होने पर मैच्योरिटी बेनिफ़िट का भुगतान किया जा सकता है. हालांकि, यह तब तक आपके सर्वाइवल के अधीन है.

इसी तरह यूनिट-लिंक्ड इंश्योरेंस प्लान्स निवेश के साथ लाइफ इंश्योरेंस को मिलाते हैं. आप जोखिम उठाने की अपनी क्षमता और निवेश के लक्ष्यों के अनुसार यूलिप चुन सकते हैं. पॉलिसी टर्म के दौरान, आप पॉलिसी के तहत फंड में निवेश करते हैं, और मैच्योरिटी होने पर, आप अपने निवेश से मार्केट से जुड़े रिटर्न5 पा सकते हैं.

एक लाइफ़ इंश्योरेंस प्लान की मदद से आप अपनी ज़रूरतों और सुविधा के अनुसार, पॉलिसी की सुविधाजनक शर्तों, प्रीमियम भुगतान शर्तों और मोड में से चुन सकते हैं. पॉलिसी टर्म यह तय करती है कि आपका लाइफ़ इंश्योरेंस प्लान आपके परिवार को कितने साल तक कवरेज देगा. आप जितने सालों तक प्रीमियम का भुगतान करना चाहते हैं, उतने सालों के लिए प्रीमियम भुगतान अवधि चुनी जा सकती है. अगर आप मासिक/वार्षिक प्रीमियम का भुगतान नहीं करना चाहते हैं, तो आप प्रीमियम के तौर पर लम्पसम भुगतान भी कर सकते हैं.

लाइफ इंश्योरेंस में हमेशा किसी खास बीमारी, चोट और दुर्घटना के कारण हुई मौतों को कवर नहीं किया जाता है. ये राइडर्स कई अप्रत्याशित जोखिमों को कवर करते हैं जैसे अस्पताल में भर्ती होने का खर्च, गंभीर बीमारियाँ, आकस्मिक मृत्यु और विकलांगता, आदि. राइडर एक अतिरिक्त लेकिन मामूली कीमत पर आते हैं और जब तक आपके पास वैलिड लाइफ इंश्योरेंस पॉलिसी न हो, तब तक उन्हें खरीदा नहीं जा सकता.

लाइफ़ इंश्योरेंस के तहत कुछ एक्सेप्शन और एक्सक्लूशन भी हैं. लाइफ़ इंश्योरेंस पॉलिसी खरीदने से पहले, इन एक्सक्लूज़न को समझ लेना उचित होगा, ताकि आप अपनी लाइफ इंश्योरेंस पॉलिसी का ज़्यादा से ज़्यादा फ़ायदा उठा सकें.

मौजूदा पॉलिसी के लिए

मौजूदा पॉलिसी के लिए  1860 266 9966

1860 266 9966

+91 22 6251 9966

+91 22 6251 9966

नई पॉलिसी के लिए

नई पॉलिसी के लिए  +91 22 6984 9300

+91 22 6984 9300

+91 11 6615 8748

+91 11 6615 8748